Türkei steuert ungebremst gegen die Wand

Die türkische Lira ist erneut eingebrochen. Die Kurse an der Istanbuler Börse gingen ebenfalls in die Knie. Das Vertrauen der in- und ausländischen Investoren schrumpft zusehends. Diese Abwärtsbewegung wird immer mehr zu einem selbstverstärkenden Prozess, dessen Motor der Zusammenhang von Inflation und Außenwert der Währung ist. Eine schwache türkische Lira heizt ziemlich direkt die Inflation an, was wiederum die Lira zusätzlich unter Druck bringt.

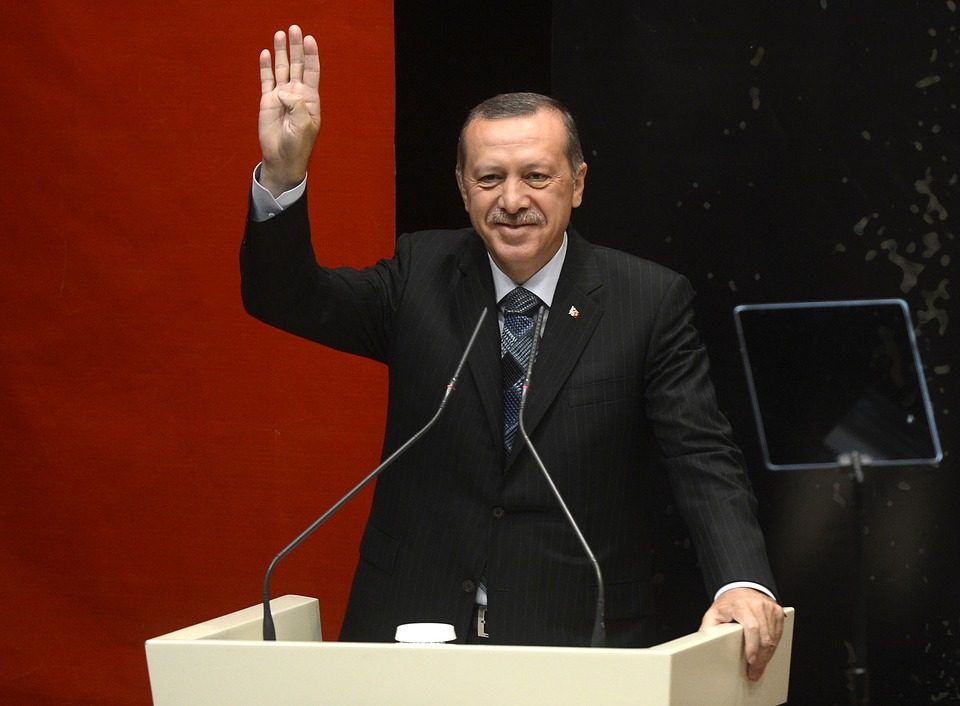

Dieser Zirkel wird immer wieder neu vom Präsidenten Recep Tayyip Erdogan angestoßen, wie auch aktuell erkennbar. Der Notenbank war es gerade gelungen, die Lira mit massiven Zinserhöhungen zu stabilisieren. Die Inflation fiel unter die Marke von 20% zurück. Prompt fühlte sich Erdogan bemüßigt, mit Druck auf die Wahlkommission und Drohungen gegen die Opposition eine Wiederholung der für seine Regierungspartei AKP ungünstig verlaufene Kommunalwahl in Istanbul durchzusetzen. Das bekannte Ergebnis an der Börse: Die Kurse fallen wieder.

Dieser Abwärtstrend hat die türkische Wirtschaft in die Rezession geführt und wird langsam zur existenziellen Gefahr, da der hohe Kapitalimport der Türkei natürlich starke Währungsrisiken mit sich bringt: Mangels eines nennenswerten internationalen Marktes für Lira-Kredite müssen sich die Türken eben in Dollar und Euro verschulden. Diese Währungsrisiken liegen zu einem erheblichen Teil direkt bei den nicht-finanziellen Unternehmen, die etwa zwei Drittel ihres Fremdkapitals in Währung aufgenommen haben (Stand Ende 2018). Mithilfe einer angenommenen Eigenkapitalquote erhält man eine erste grobe Schätzung für den Effekt des Wechselkurses.

Die Abwertung der Lira bewirkt in den (Lira-) Bilanzen eine Aufwertung der Währungsschulden. Der gewichtete Aufwertungssatz der Währungskredite über die vergangenen zwölf Monate beläuft sich auf etwas über 40%. Der pure Wechselkurseffekt auf den durchschnittlichen Fremdwährungsanteil lässt eine Eigenkapitalquote von 40 auf knapp 25% fallen, sofern die Veränderung voll zulasten des Eigenkapitals geht. Die verheerenden Konsequenzen für den Wert und die Bonität der türkischen Unternehmen liegen auf der Hand.

Die jüngsten Inflationsdaten zeigen überdies, dass der Abwärtstrend weitergeht: Dank eines günstigen Basiseffektes ist die Jahresrate per April noch einmal leicht auf 19,5% gesunken. Die Monatsdaten ziehen aber an, von 0,2% im Februar auf über 1% im März auf nun 1,7%. Die schneller reagierenden Preise auf der Produzentenebene steigen schon wieder mit über 30% Jahresrate. Das deutet darauf hin, dass die Inflations-Wechselkurs-Spirale sich munter weiter drehen wird. Wir bleiben daher bei unserer negativen Einschätzung. Lediglich Zocker sollten derzeit türkische Titel anfassen. Wir sehen kaum Chancen auf Besserung.