Wichtiges Rezessionssignal schlägt weiter an

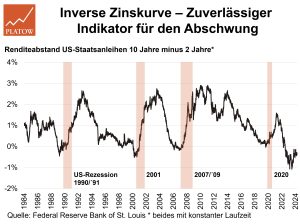

Für die USA könnte es trügen _ Einer der zuverlässigsten Indikatoren für einen wirtschaftlichen Abschwung signalisiert weiter eine Rezession für viele Euro-Staaten und die USA. Es geht um die inverse Zinskurve.

Gemeint ist: Die Renditen kurzfristiger Anleihen sind höher als für lange. Historisch ist dies die Ausnahme, denn Investoren verlangen normalerweise für eine längere Laufzeit einen Renditeaufschlag, als eine Art Entschädigung für höhere Risiken. Aktuell aber liegen schon seit einiger Zeit in Deutschland, einigen Euro-Staaten und den USA die kurzfristigen über den langfristigen Zinsen. So bringt derzeit eine 2-jährige Bundesanleihen rund 3% Rendite jährlich – eine 10-jährige hingegen nur 2,3%.

Als besonders treffsicheres Signal für einen wirtschaftlichen Abschwung hat sich die inverse Zinskurve in den USA erwiesen, wo diese vor jeder der neun Rezessionen seit 1960 zu beobachten war. Im aktuellen Fall jedoch könnte sie dort trügen.

Viele Ökonomen erwarten für die USA inzwischen eine weiche Landung, also eine sanfte Abkühlung der Wirtschaft ohne Rezession. Eine Möglichkeit ist aber auch, dass sie den zeitlichen Ablauf falsch einschätzen. So fielen die jüngsten Inflationszahlen für die USA überraschend hoch aus, was dazu führen könnte, dass die US-Notenbank die Zinsen noch länger hoch lässt und so die Wirtschaft bremst. Die deutsche Wirtschaft ist bereits 2023 geschrumpft. Auch für 2024 geht die Bundesbank „bestenfalls“ von Stagnation aus.

In den anderen Euro-Ländern sieht es besser aus, obwohl es auch dort inverse Zinskurven gab und gibt. Die Banque de France argumentiert in einer Studie, dass die massiven Anleihekäufe der Notenbanken zur inversen Zinskurven beigetragen haben. Sie zielten darauf, die langfristigen Zinsen zu drücken. Entsprechend könnten historische Vergleiche in die Irre führen. jam

ARTIKEL DIESER AUSGABE

JPMorgan findet im Investmentbanking noch nicht zu alter Stärke

Beruhigende Signale von der größten Bank der USA: Im 1. Quartal steigerte JPMorgan Chase seine Erträge um 9% auf 41,9 Mrd. US-Dollar. mehr

Konkurrenz für ApplePay – Alle könnten, kaum einer will

Nach jahrelangen Beschwerden deutscher Banken könnten die Geldhäuser Genugtuung bekommen. mehr

Swiss Re – Neuer Kapitän Berger mit Kurs auf Zeitenwende

Es ist ein Umbruch, was heute auf der Jahreshauptversammlung (JHV) des zweitgrößten Rückversicherers Swiss Re finalisiert wurde. mehr

Verbriefungen – Chance für die Modernisierung Europas

Wer das Wort „Verbriefungen“ in den Mund nimmt, der muss in Deutschland und weiten Teilen Europas mit Widerstand rechnen. mehr

Kreissparkasse Böblingen – Private Banking soll ausgebaut werden

Die Kreissparkasse Böblingen (gut 11 Mrd. Euro Bilanzsumme) ist sich darüber im Klaren, dass im Wettbewerb um Kunden die individuelle Beratung einer der wichtigsten Faktoren ist, und... mehr

EZB will Klimadebatte mit „Fakten und Zahlen“ untermauern

Kaum ein Thema hat in der EZB so an Bedeutung gewonnen wie der Klimawandel. EZB-Präsidentin Christine Lagarde macht bei jeder Gelegenheit deutlich, dass sie hier Akzente setzen will. mehr