Platow-Fonds im Januar – Unruhiger Jahresauftakt

Das war kein Start nach Maß! Quer durch fast alle Branchen und Regionen brachen die Aktienmärkte im ersten Monat 2022 ein. Technologieaktien sackten besonders stark weg, der heimische TecDAX sogar prozentual zweistellig. Die im SDAX versammelten Small Caps verloren ebenfalls deutlich, bei den Blue Chips aus dem DAX waren die Einbußen moderat.

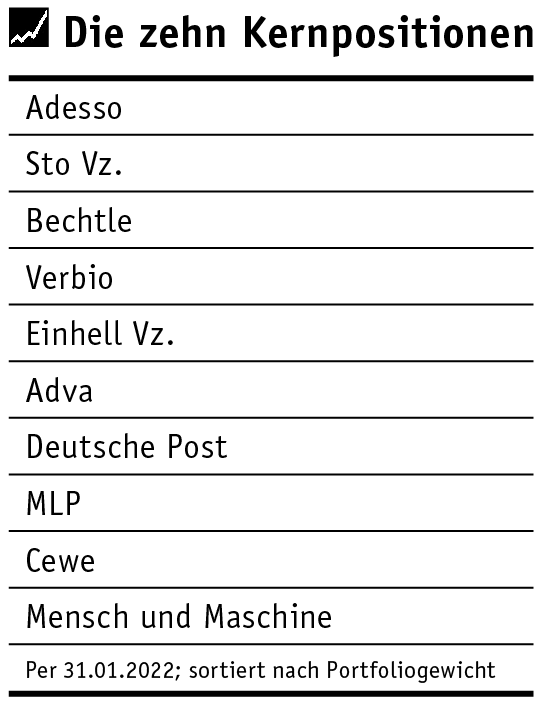

Der DWS Concept Platow Fonds (LU1865032954, LU1865033176, LU1865032871) reihte sich im Januar vor dem SDAX und hinter dem DAX ein. Auch wenn sich die langfristige Überrendite bezüglich dem am besten vergleichbaren SDAX in der Konsequenz erneut ausweitete, missfällt uns die negative Monatsrendite. Nervös werden wir deswegen keinesfalls. Einzelne Monate, in denen unser Investmentansatz schlechter abschneidet als der eine oder andere Index, kommen immer wieder vor und ändern nichts an unserer langfristigen Strategie. Und dass es sich beim DWS Concept Platow Fonds um einen Aktienfonds handelt, der ein entsprechendes Marktrisiko beinhaltet, das wir bewusst nicht abzusichern oder zu „timen“ versuchen, kommunizieren wir seit Jahren immer wieder transparent und regelmäßig.

Ebenfalls häufig wurden wir zuletzt gefragt, ob wir einen dauerhaften Schwenk weg von Growth hin zu Value erwarten. Da wir uns zu diesem Thema ausführlich im Monatsbericht vom Februar 2021 geäußert haben, hier nur kurz unsere Kernaussagen: 1. Ob wir uns mitten in einer Value-Wende befinden, wissen wir ebenso wenig wie vor einem Jahr, genauso wie alle anderen Marktteilnehmer. 2. Für die Steuerung des DWS Concept Platow Fonds ist die erste Frage ohne Bedeutung, da unser Investmentansatz Elemente beider Stile enthält. Während einer Value-Wende würden daher „automatisch“ mit etwas Zeitverzögerung vermehrt Value-Titel in unseren Filtern hängen bleiben, wie das beispielsweise in den Jahren 2006 bis 2010 der Fall war – oder bei ausbleibender Value-Wende eben nicht.

Ein Blick ins Portfolio zeigt, dass wir nicht von einem bestimmten Value- oder Growth-Exposure abhängig sind. Bereits im sehr erfolgreichen Jahr 2021 (Platz 1 in vielen Rendite-Ranglisten) befanden sich in der Liste der renditestärksten Portfoliotitel Value (z. B. Einhell Vz., Hornbach-Baumarkt, Hornbach Holding, Surteco oder Sto Vz.) und Growth (z. B. Adesso, Allgeier, PSI, Steico oder Verbio) einträchtig nebeneinander. Diese Beobachtung gilt gleichfalls für den Januar 2022: Aurubis, Münchener Rück sowie Villeroy & Boch Vz. würden eher in die Schublade „Value“ gesteckt, in die Rubrik „Growth“ dagegen 2G Energy, Adva sowie S&T. Interessanterweise waren bei den beiden letztgenannten Aktien unternehmensspezifische Gründe für die positive Kursentwicklung maßgeblich: S&T erholte sich von der Short-Attacke im Monat zuvor, während bei Adva das Erreichen der Mindestannahmeschwelle für den Zusammenschluss mit Adtran für ein 20-Jahres-Hoch sorgte. Allgeier, Aurubis, Defama, Einhell, Hapag-Lloyd, Helma, Hornbach-Baumarkt, Hornbach Holding und Sto erreichten sogar neue Allzeithochs.

So mäßig konnte der Jahresstart also gar nicht sein, wenn immerhin neun der 55 Portfoliotitel (per 31.1.) neue Kursrekorde schafften! Das gilt gleichermaßen bezüglich der operativen Entwicklung vieler Unternehmen, hoben im Januar doch mit 2G Energy, Aurubis, MLP, Surteco, Verbio sowie Villeroy & Boch immerhin sechs Aktiengesellschaften aus dem Portfolio ihre Prognosen an. Das bestärkt uns in unserer Erwartung, dass es auch im Jahr 2022 weniger auf die Frage „Value oder Growth“ ankommen wird, sondern auf die grundsätzliche Kompetenz beim Stock-Picking.

Autoren: Christoph Frank und Roger Peeters, pfp Advisory

ARTIKEL DIESER AUSGABE

Cannabis-Aktien – Kurzes High

Wachstumsmarkt Cannabis: Wurden in den USA mit legalen Produkten im Jahr 2017 noch knapp 8 Mrd. US-Dollar umgesetzt, waren es 2020 bereits 11,9 Mrd. Dollar. Damit waren die USA für mehr... mehr

Siemens Health – Mehr als nur Covid

Siemens Healthineers wird für das Gj. 2021/22 (per 30.9.) wegen höherer Beiträge aus den Corona-Schnelltests optimistischer. CEO Bernd Montag erwartet nun für das lfd. Gj. einen Umsatzanstieg... mehr

Umbau lässt Talanx strahlen

Mit einem 2021er-Rekordergebnis von 1,01 Mrd. Euro (+50%) hat Talanx die Herbstprognose („bis zu 950 Mio. Euro“) übertroffen. Der Gewinn ist v. a. das Resultat einer Optimierung... mehr

Synbiotic – Cannabis-Holding in Lauerstellung

Der Börsen-Hype um Cannabis-Aktien spielte sich v. a. in Nordamerika ab (s. „Unsere Meinung“ auf S. 1). In Europa ist der Markt noch sehr fragmentiert, börsengelistete Unternehmen... mehr

Knaus Tabbert – Neuer Zulieferer

Weil im Herbst 2021 Chassis fehlten, blähte sich der Auftragsbestand von Knaus Tabbert im Q3 (per 31.10.) auf 38 000 Einheiten (Auftragswert: 1,4 Mrd. Euro) auf. Schon in der Q3-Telefonkonferenz... mehr

Hawesko ist im Online-Rausch

Ein guter Absatz im wichtigen Weihnachtsgeschäft sorgte bei Hawesko für vorl. 2021er-Zahlen, die v. a. beim Umsatz über den Erwartungen lagen. Denn die Erlöse stiegen um knapp 10%... mehr

Nynomic – Katerstimmung vorbei?

Am 24.1. wurden wir bei unserem Musterdepotwert Nynomic ausgestoppt. Fundamental hat sich die Lage bei dem Messtechniker unterdessen nicht eingetrübt. Die Wedeler dürften von mehreren... mehr